|

安心老後のためにお金にも働いてもらう 12

実践編3 活用するべき制度を検討する

|

|

■ ケース1 其の3 ご相談者 Aさま

- プロフィール:

首都圏個人開業、47歳、男性

- ご家族構成:

奥様、小学生のお子様2人

- ご相談のきっかけ:

当社で生命保険、損害保険のご契約をいただいているお客様。 今までは運用には全く興味がないということだったのですが、一度運用について話を聞いてみたいとご相談をいただきました。

※ 前回の内容はこちら

|

|

【高橋】

それでは、続いて運用をするにあたって活用するべき制度をお話させていただきます。

|

|

【Aさま】

いろいろと考えることがあるのですね。

|

|

【高橋】

そうですね。 ですが知っておくととても役立つ制度ですし、難しい話ではないのでご安心ください。

今回お話しする制度は2つです。 『NISA(ニーサ)』と『iDeCo(イデコ)』と呼ばれているものです。 どちらも税金を優遇してくれる制度です。

|

|

【Aさま】

イデコとニーサですか。 知人が話していたのを聞いたことがありますし、ネットでも見ました。

ただ自分には何も関係ないものだと思っていました。

|

|

【高橋】

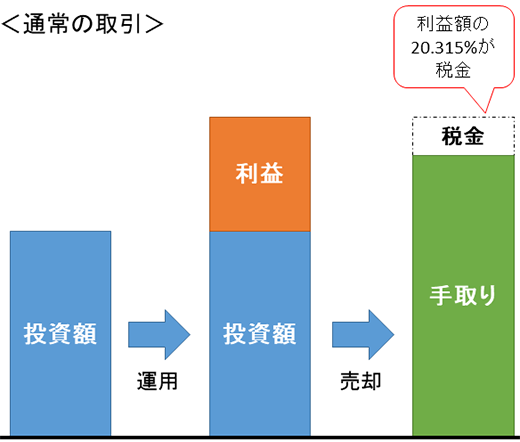

2つの制度をお話しする前に、投資信託で運用をした場合の一般的な税金の取り扱いについてご説明いたします。

投資信託で売却益が出た場合、利益額に対して税金がかかります。 税率は所得税と住民税合わせて20.315%です。

仮に100万円投資をして150万円になったときに売却をしたとします。 利益の額は50万円です。 このとき税金は50万円×20.315%ですので・・・

|

|

【Aさま】

10万1,575円ですね。 計算は得意なんですよ!

|

|

【高橋】

ありがとうございます。 端数が出ると説明しにくいので「約20%」として計算させていただきますね。

約10万円が税金として引かれてしまうので、先程のケースですと手元に残る金額は

150万円 - 10万円 = 140万円

約140万円となります。

|

|

【Aさま】

そういうことになりますね。

|

|

【高橋】

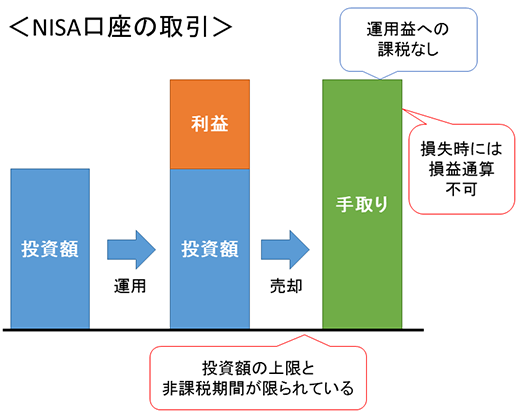

この「約20%」の税金を払わなくてよいですよ、という制度がNISAなのです。

投資金額が年間120万円、非課税期間は5年間というように金額と年数に限りがありますが、税金を払わなくてよいとなるとありがたい制度ですね。

|

|

【Aさま】

そうですね。 例示のケースでいうと同じ取引結果なのに約10万円も差が出るのは大きいですね。

|

|

【高橋】

ただしNISAは利益が出たときにメリットがありますが、損が出たときには通常よりもデメリットが発生します。

通常であれば損が出たときには「損益通算」といって、他の株式や投資信託で利益が出たものと合算して税金を抑えることができるのですが、NISAは利益がなかったことになる(=非課税となる)反面、損失もなかったことになるのでこの「損益通算」が使えなくなってしまいます。

|

|

【Aさま】

なるほど、しっかりと利益が出るような戦略が重要というわけですね。

|

|

【高橋】

続いてはiDeCoのご説明です。 こちらの方がAさまにはより効果的ではないかと思います。

|

|

【Aさま】

お! それは楽しみですね。 お願いします。

|

|

【高橋】

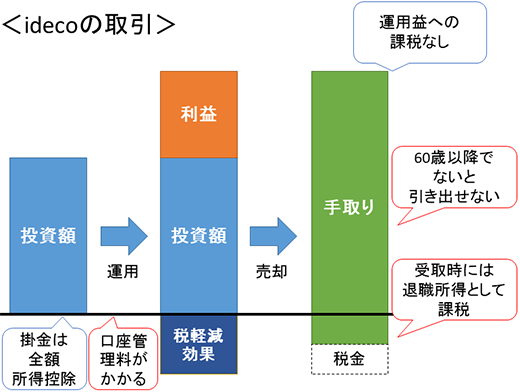

iDeCoはどこかの金融機関(証券会社や銀行等)にiDeCo口座をつくり、毎月一定額を積み立てていくものです。

積み立てた資金は、投資信託で運用をすることもできますし、定期預金のような元本が守られている商品にしておくこともできます。

|

|

【Aさま】

それだと一般の貯金や運用と同じではないですか?

|

|

【高橋】

実はiDeCoは「毎月積み立てるお金を全額所得控除として計算できる」という特徴があるため、所得税・住民税の軽減が期待できます。

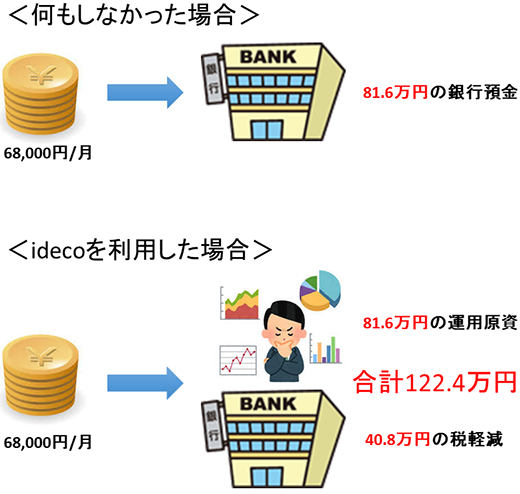

Aさまの場合、個人開業をされていますが法人化はされていないため第一号被保険者となり、月々の掛金の上限は68,000円です。

年間81.6万円が掛金の上限であり、Aさまの場合は所得税・住民税の合計が約50%ですので年間40.8万円ほどの税軽減効果を得られます。

|

|

【Aさま】

え? え? そんなに税金が安くなるんですか?

|

|

【高橋】

はい。 iDeCoの制度は所得額が大きいために税率が高くなっているAさまのような方にはとても有効な制度です。

しかも運用益が不確定なものであるのに対して、iDeCoの税軽減効果は制度として定められているので、必ずこの恩恵は受けられます。

|

|

【Aさま】

それは知らなかったな。 デメリットはないのですか?

|

|

【高橋】

いくつかございます。 大きく分けると

- 早くても引き出せるのが60歳以降となる

- 月々の手数料がかかる(毎月数百円程度)

- 一時金での受け取り時には退職所得として課税対象となる(年金形式での受け取りは雑所得)

というところです。

Aさまの場合、10年以上は使わない予定のご資金だというお話ですし、税軽減効果を考えれば月々の手数料は微々たるものなので1と2は問題ないでしょう。

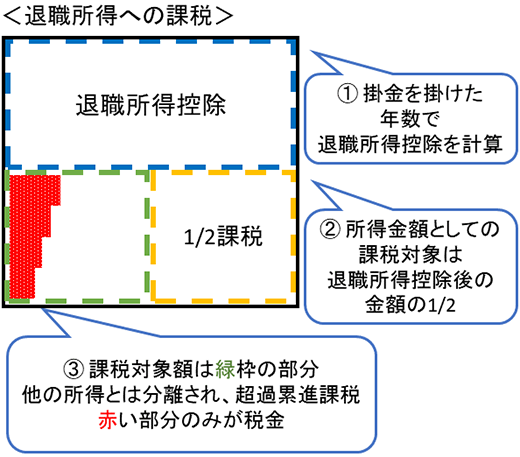

3についても、一時金として受け取る場合の退職所得は他の所得区分と比べて税制上大きく優遇されています。

- 退職所得控除が使える

- 二分の一課税

- 分離課税である

実際に支払う税金は受け取り額に比べるとかなり小さな額になってくれますので、iDeCoは積極的にご利用されるべきではないかと思います。

|

|

【Aさま】

それはとてもいい制度を教えてもらいました! さっそくiDeCoとNISAを活用して運用を検討させていただきたいと思います!

|

|

■ 今回のポイント

- iDeCo、NISAのメリット、デメリットを正しく理解する

- デメリットが許容できる範囲のものであれば、両制度を積極的に活用する

※ 今回の内容はiDeCo、NISA両制度の内容を完全に説明しているものではございません。 概要のみを説明したものとしてご理解ください。

また、掛金の上限や軽減される税額はそれぞれの状況により異なります。 実際の申込みに際しては、説明書や申込書等をご覧いただき、ご自身の判断と責任のもと行っていただくようお願いいたします。

※ 各種税率、税額等に関しては、税務署にご確認ください。

※ 投資にはリスクがございます。 実際に投資をされる際には目論見書等をご覧いただきご自身の判断と責任のもと行っていただくようお願いいたします。

|