|

■ 大きなリターンを獲得するためには

資産運用によって大きな成果をあげるためには

- できるだけ大きな資金を

- できるだけ長い時間

運用にあてる必要があります。

ただしお金や時間は有限であり、やみくもに投資をしてしまうと失敗してしまうケースが多いようです。

■ まずは運用にあてるべきではない資産を除く

資産運用にあてる金額を考える際には、最初に

を運用可能な資産から取り除き、普通預金のような安全性や流動性の高い資産にしておくと良いでしょう。

資産運用において最も避けるべき事態は「株価や為替が下落しているときに、運用資産を解約しなければならない状態」といえると思います。

前者の「株価や為替が下落しているとき」というのはご自身の努力ではどうすることもできませんが、後者の「運用資産を解約しなければならない状態」というのは、この事前の資金選別によってある程度コントロールすることが可能です。

例えば「リーマンショック」のときに「お子様の学費」が必要であるというケースを想定してみます。 「リーマンショック」のような経済危機がいつ起こるのかは専門家でも予測が難しいものですが、「お子様の学費」が必要な時期は数年以上前から分かっています。

この場合は学費が必要になる5年前~数年前にかけて徐々に運用資産を解約しておけば、最悪のケースを防げたかもしれません。

もちろん、「解約した後に価格が上昇してしまい遺失利益が発生してしまう。」という場合も考えられますが、資金が必要だと分かっているケースは安全サイドで考えておく方が無難です。

その他、体調を崩してしまう、大規模な自然災害によって大きな資金が必要になるケースも考えられます。 多くの方は万が一の事態に備えて生命保険や損害保険に加入されているかと思いますが、それでも手元の資金を使わなければならない場合は十分考えられますので、最低でも1年分の生活費は現預金で確保しておく必要があります。

これらのような運用してはいけない資産を選別した後、いよいよ運用する資産額を検討していきたいと思います。

■ 1. 目標金額から逆算する

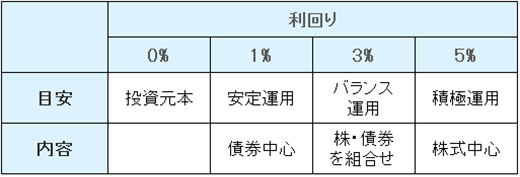

運用の目安

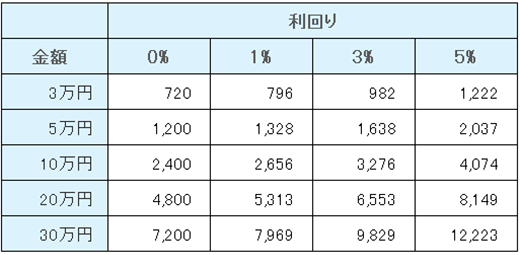

20年運用 毎月積立(単位: 万円)

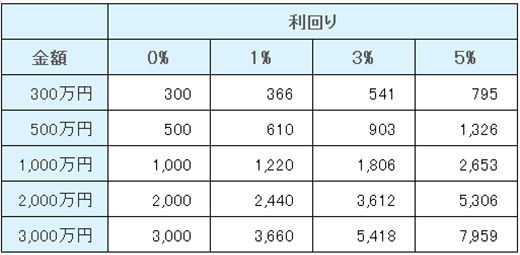

20年運用 一時金(単位: 万円)

※ 30年運用の場合はこちら

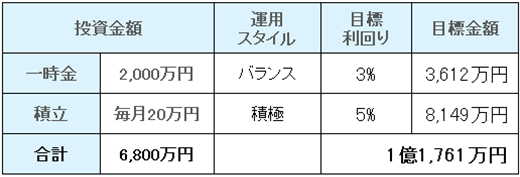

例えば20年後に1億円を目標とする場合、以下のような投資が考えられます。

一時金で2,000万円を、積立で毎月20万円ずつ投資を行なった場合、想定どおりの利回りでいけば20年後にはおよそ1億1,761万円となり、税引後でも1億0,753万円となります。 (※現行の税制にならい、利益額の20.315%が税金として引かれるとして計算。)

20年も運用期間を取れない、と思われる方もいらっしゃるかもしれませんが、仮に現在50歳を超えていたとしても、90歳~100歳まで生きていることを想定すると70歳までの20年間を運用するという考え方は決して無謀なものではありません。

■ 2. リスク許容度から考える

「運用にあてた資金がどの程度までの下落であれば我慢できるか」という観点から運用資産額を決める方法です。

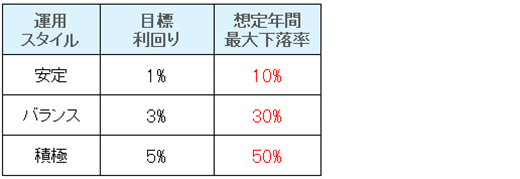

大まかにいえば前項であげた期待利回りの10倍程の率が年間の最大下落値と想定してみると良いでしょう。

前項の2,000万円をバランス運用するとした場合、長期的に見れば年平均3%前後のリターンが期待できるかもしれませんが、単年で見ると30%(600万円)も下落する可能性があると想定することができます。 実際にリーマンショックが起こったときにはこのくらいの下落が発生しました。

この損失金額を見たときに「こんなに損が出たら耐えられないな」と思われる方は、リターンをあきらめてリスクを抑えた運用を選択されるのが賢明でしょう。

次項も含め、今回あげた3つの方法の中でこのリスク許容度を考え、ご自身が耐えられそうにないリスクを取らないことが最も重要であると思います。

■ 3. 税制優遇枠の中で検討する

資産運用における税制優遇の制度として代表的なものは以下のようなものがあります。

※個人型確定拠出年金はそれぞれの状況により掛金が異なる場合がございます。

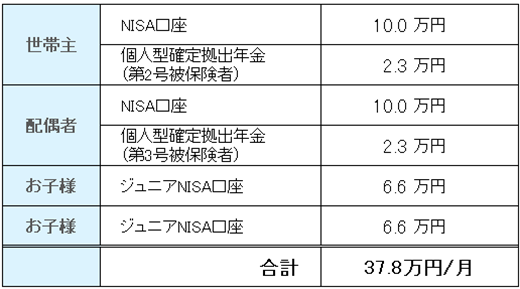

例えば

- 世帯主: 勤務医

- 配偶者: 一般企業勤め

- お子様: 未成年2人

といったご家庭の場合、以下のような金額で税制優遇枠を使いながら運用することができます。

金額に上限があるものの、新しく資産運用を始める方にとっては思ったよりも大きな金額の非課税枠が用意されています。

まずは運用の第一歩を、とお考えの方は非課税枠の範囲内でスタートされてみるのも良いかもしれません。

|