相続大増税時代から家族を守る!ドクターの相続対策

平成27年に相続税法が改正され、基礎控除や最高税率の見直しが行われ、基礎控除の額が引き下げられたことにより、今までは相続税とは無縁だった方々も、相続税を考慮しなくてはならない時代となりました。

国税庁相続税のしくみ

https://www.nta.go.jp/publication/pamph/sozoku/aramashi/pdf/02.pdf

また、昨年は民法も改正され、相続を取り巻く環境は大きく変わってきています。

法務省民法及び家事事件手続法の一部を改正する法律等の概要について

http://www.moj.go.jp/MINJI/minji07_00236.html

このような状況下、このところ先生方から、相続に関するご相談がとても増えています。 ご勤務の先生、ご開業の先生など、置かれている状況によりご相談内容は多岐にわたりますが。 相続のご相談の種類を大きく分けてみると

- 相続税の問題

- 相続財産の分割の問題

の二つにまとめることができます。 この問題については本年2月のコラムでお伝えしました。

この問題の解決方法はケースにより大きく異なりますが、

- 相続税評価を下げる

- 相続税納税資金を準備する

- 相続財産を分けやすい財産にしておく

などがあげられます。

相続税評価を下げる対策としては不動産の活用やそのための負債(借入)を作ることなどがあげられますが、期間の経過とともに効果が大きく変わりますので、丁寧なシミュレーションや適切なアドバイスを必要とします。 相続財産を分けやすくすることも、その結果起きうる問題についても充分な検討が必要です。

今回は2の「納税資金の準備」について考えてみます。

納税資金の準備を考えると、相続資産のなかで占める現金の割合が多ければその心配は不要です。 ところが、多くのケースで相続財産に占める割合は不動産や自社株の比率が高いため、納税資金準備のために生命保険の加入を検討されることがあります。

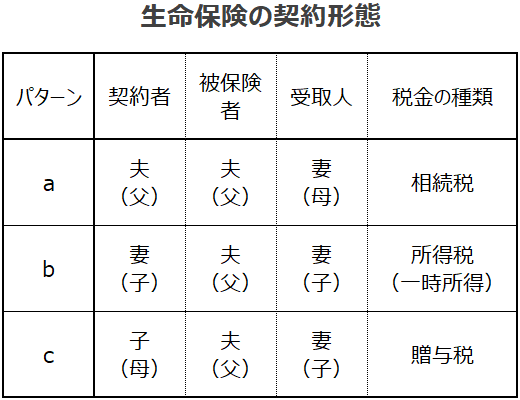

生命保険は相続が発生して保険金が支払われる際、その保険金は課税を受けることになります。 生命保険の契約では契約者(=保険料を払う人)、被保険者(=保険の対象となる人)、受取人(=死亡保険金を受け取る人)が必ず決められています。 この三人の関係のことを生命保険の契約形態と言います。

実はこの契約形態により、税金の種類が変わるため、生命保険の受取額は大きく変わります。 契約形態による受取時の税金は下表のとおりです。

相続税の場合は個人資産を含めた相続財産の合計額により税額は変わりますし、所得税の場合は収入と合算された額で税額が決まります。 実際に保険金を受け取る際、この契約形態による税の差を考慮してなかったため、多額の納税が発生し、予定していた資金使途を大きく割り込んだといったケースも発生します。

なかでもパターンcは贈与税の課税を受けることになるので、金額にもよりますが、多くの場合税負担が大きくなります。 そもそも贈与税は高いということはみなさんご存じなので、保険加入時に敢えてこの契約形態にする方はいないと思われるかもしれませんが、お打ち合わせの場で改めて保険証券を見てみると、この契約形態になっていたという人を実際に見かけます。 その場合には受取人を変えるなどの早めの対策が必要ですので、お手元の保険証券を一度確認してみてください。

我々が現場で出会うケースでは多くの場合パターンaで契約されています。 このパターンaの契約形態では表のとおり「妻」が受け取った保険金は相続税の対象となります。 受取人が指定されていますので、遺産分割する財産(民法上)には含まれないのですが、夫の相続財産の額に合算して、相続税の課税対象となります。(みなし相続財産)

日本の相続税は保険金などのみなし相続財産を含めた全相続財産を基準に相続税を計算しますので、この契約形態の場合保険金額の大小の以前に、相続財産の大小により税額、つまりは受取金額が変わることになります。 現在の相続税の最高税率は55%ですので、財産の額によっては最大55%の相続税がかかる可能性があるということになります。

もちろん、相続財産が基礎控除の範囲であったり、越えても相続税率が許容できる範囲であったりの場合、パターンaの契約形態は有効です。 (相続税の基礎控除:3,000万円+600万円×法定相続人数)

診療所を経営されている先生方は相続資産が多く、パターンaの契約形態ですと税額が高くなる場合があります。

この場合でも生命保険金には非課税枠(500万円×法定相続人数)があり、この金額までは課税されません。 つまりは保険金額が非課税の範囲であれば、パターンaの契約形態は有利です。

パターンbは一時所得として所得税が課税されます。 時所得の税額計算はその年度の所得に合算されますが、計算式は

「一時所得額 =(保険金 ― 経費(支払保険料総額)-50万円(基礎控除))÷2」

となり、仮に支払保険料が少なかったとしても1/2の影響は大きく、現在の所得税の最高税率は45%ですので、22.5%以上の税率にはなりません。

これらを考慮すると相続資産が大きい先生方の場合は非課税枠の範囲は契約形態をパターンa。 それを超える金額についてはパターンbにするといった選択で、保険金への課税を減らすことができます。

ただし、このパターンbの問題点は契約者となる妻や子供に保険料を支払うだけの収入がないというケースが多いことです。 これは親から子への現金贈与などの方法で解決する必要があります。 贈与税は毎年110万円までは非課税ですし、そもそも相続税率が高い方の場合は贈与税率が相続税率を超えない範囲であれば贈与はとても有効です。

ここで、契約者の変更手続きは多くの場合可能ですから、契約者を受取人である子供に変更すればよいのでは、という話が出てきます。

ところが、生命保険は実質保険料負担者により課税を決定するという原則(相続税法第三条による)があるため、一般的には受け取った保険金額に対し、契約者変更を行った後の保険料割合に対する部分は一時所得として計算し、それ以前の被保険者本人が負担した保険料の割合に対する部分は相続税として計算することになります。

つまり、死亡直前に契約者変更などを行っても、契約形態の変更効果は薄くなることになります。

少し視点は違いますが、多くの保険契約で保険金の受取人を配偶者にされています。 上記のように相続税に考慮が必要な先生方の場合、配偶者間の相続(一次相続)と親子間の相続(二次相続)では親子間の相続の方が税負担は重くなることが一般的です。

非課税枠を含めて受取人を配偶者に指定している場合、せっかく税額を少なく有効に受け取った保険金も、二次相続時は相続の課税対象となってしまうことになります。 よって保有資産の額によっては保険金の受取人を配偶者ではなく子供にするなどの対策も重要です。

生命保険の加入は契約形態によって課税される税金の種類が異なり、また保有資産の大小によっても契約形態が大きく影響を受けます。 保険契約の締結時に死亡時の相続財産が事前に計算できるわけではなく、ご自身にとってどの契約形態が有効なのかを確定させることは難しく、またお子様の間での財産分割の問題などもあり、受取人の設定も悩ましい場面が発生します。

保険種類や保険会社の取扱規定によりますが、生命保険のメンテナンス機能を用いて契約形態のデメリットを解消することも可能なことがありますが、このメンテナンスには生命保険の専門的な知識が必要です。

相続対策のために生命保険に加入されている方はとても多いのですが、契約形態による受取時の課税について未検討のまま、ということも多いので、一度生命保険と税について専門知識をもつアドバイザーにご相談いただくことをお勧めします。 |