|

皆さま、こんにちは。 川庄公認会計士事務所の坂本です。 今回は、平成29年度の税制改正の中から「配偶者控除と配偶者特別控除の見直し」についてお話させていただきます。

■ 配偶者控除とは

配偶者の収入がないか、あるいは収入が少ない場合に、納税者である世帯主が一定の金額の控除を受けるものです。

■ 配偶者特別控除とは

配偶者に38万円を超える所得があるため配偶者控除の適用が受けられないときでも、配偶者の所得金額に応じて、一定の金額の所得控除が受けられる場合があります。 これを配偶者特別控除といいます。

給与所得者の所得税額計算のフローチャート(イメージ)

財務省ホームページより

http://www.mof.go.jp/tax_policy/summary/income/025.htm

■ 現行の配偶者控除

配偶者の給与収入103万円以下(※合計所得金額38万円以下)

→ 38万円の控除

※ 給与収入 - 給与所得控除65万円 = 38万円

■ 現行の配偶者特別控除

配偶者の給与収入103万円超~141万円(合計所得金額38万円超~76万円以下)

→ 配偶者の所得に応じて3~38万円の控除

(ただし世帯主である納税者本人の合計所得金額が1,000万円以下であること)

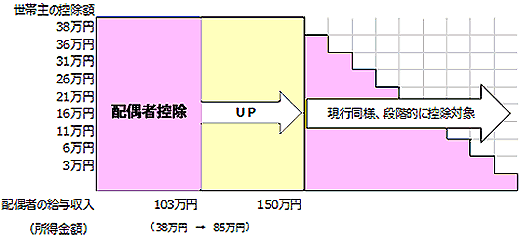

平成30年度より、以下のように変わります。

■ 改正後の配偶者控除

配偶者の給与収入150万円以下(合計所得金額85万円以下)

→ 38万円の控除

(★世帯主である納税者本人の合計所得金額に3段階の制限が加わる)

■ 改正後の配偶者特別控除

配偶者の給与収入103万円超~201万円(合計所得38万円超~123万円以下) → 配偶者の所得に応じて3~38万円の控除

(ただし世帯主である納税者本人の合計所得金額が1,000万円以下であること)

改正後に拡大した配偶者の所得枠

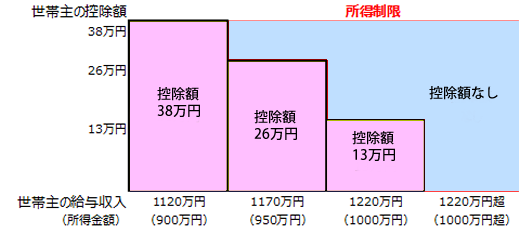

改正後の世帯主(納税者)の所得制限

■ 改正のポイント

- 配偶者の控除を受ける要件は拡大 給与収入103万円 → 150万円へ

- 配偶者控除に世帯主(納税者)の所得上限が設けられた

■ 配偶者の控除を受ける要件は拡大

今回の税制改正により配偶者の年収は103万円の壁から150万円の壁へと拡大されました。 これにより、これまで就業調整をされていた方も、より就業できるように感じます。

確かに税金面では控除を受ける要件は拡大しましたが、もう一つ忘れてならないのが社会保険の130万円の壁です。

※ 130万円の壁

パート主婦の年収が130万円以上になると第3号被保険者から外れ、第2号被保険者あるいは第1号被保険者となり社会保険料(厚生年金や健康保険)を支払う必要が生じる。

こちらの要件は変わっていませんので、注意が必要です。

つまり、年収が150万円まで働いても配偶者の税金の控除は受けることができますが、今度は配偶者本人が社会保険料(厚生年金や健康保険)への加入が必要となります。

当然ですが配偶者本人の税金(所得税・住民税)も発生してきます。

世帯全体で収入アップになる金額と、税・社会保険料の負担が増える金額をよく計算し最終的な手取り金額がアップとなるかの検証が必要です。

■ 配偶者控除に世帯主(納税者)の所得上限が設けられた

一般的に給与水準の高い先生方は、おそらくこの要件で大きな影響を受けます。

所得制限が設けられることにより、給与年収1220万円超(合計所得金額1000万円)の先生方は、配偶者である奥様の所得に関係なく配偶者控除を受けられなくなります。

これまで配偶者控除を受けられていた先生方は、38万円の控除がなくなりますので実質増税となります。

■ まとめ

改正により、開業医の先生方の場合、パート主婦の働き方に影響が出る可能性もあり、良い方向に運ぶこともあるでしょう。

「配偶者控除」を受けられなくなる世帯でも、他に受けることのできる「所得控除」がないかの見直しの機会になればと思います。

代表的な控除

- 寄付金控除

ふるさと納税

- 小規模企業共済掛金控除

話題の「iDeCo」(個人型確定拠出年金)

- 医療費控除

自己又は自己と生計を一にする配偶者やその他の親族のために医療費を支払った場合には、一定の金額の所得控除を受けることができます。

|