|

平成29年の司法統計年報によれば遺産分割(家事審判・調停)事件の件数は約1万6千件と、前年比約9%の伸びを見せています。

また平成28年の国税庁及び東京国税局の資料において、相続税の課税割合(注)は平成26年では全国4.4%、東京7.5%に対し平成28年では全国8.1%、東京12.8%と大幅な伸びを見せています。

注)課税割合:毎年の死亡数に対する相続税が掛かる人数の割合

■ 「小規模宅地等の特例」の概要

相続評価が高い地域では、相続税支払いのために残された親族がその土地に続けて居住することやその土地を使って事業を続けることが困難となることがあります。

この特例は相続後の親族の居住や事業の継続確保を目的として、租税特別措置法第69条の4に規定されています。

例えば、この特例を使えば、相続したご自宅(評価額2億円)は、相続税計算時80%減の4,000万円として計算が可能です。

現状、要件や面積の限度はありますが、金額の制限はありません。

東京都心部平方メートル当たり300万円、330平方メートルの土地の評価額約10億円は、この特例を使った場合、相続税評価額約2億円として計算できます。

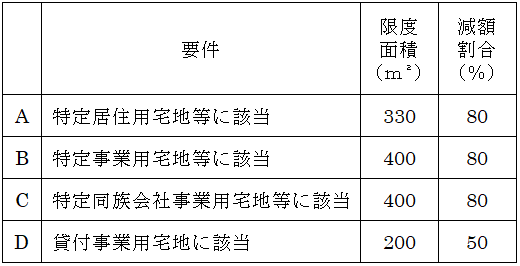

表1: 「小規模宅地等の特例」要件 (限度面積・減額割合)

A~Dいずれも被相続人(死亡された方)が相続開始の直前に居住・事業・貸付事業に供されていた宅地等で、要件に該当する被相続人の親族が相続・遺贈により取得したものが対象です。

A. 被相続人等の居住の用に供されていた宅地等(院長先生の自宅等)

B. 被相続人等の事業の用に供されていた宅地等(クリニックの土地等)

C. 被相続人等の事業の用に供され、一定の法人に貸し付けられたその法人の事業用宅地(「持分の定めのある」医療法人が院長先生から借りている土地等)

D. 被相続人の貸付事業用に供されていた宅地(不動産賃貸をしている場合等)

■ 「小規模宅地等の特例」が受けられない例

相続開始前3年以内に贈与により取得した宅地等や「相続時精算課税の制度」に係る贈与により取得した宅地等については、この特例の適用を受けることができません。

※ 併用についての条件

AとB、AとCの併用が可能(最大730平方メートル) BとCの合計は400平方メートルまで。 Dが含まれた併用計算式についてはここでは省略させていただきます。

■ 「小規模宅地等の特例」の主な該当要件

注) 以下、主な該当要件はあくまで概要のみを記載しているものです。(すべての要件を記載しているわけではありません)

A. 特定居住用宅地等 - 取得者が親族か配偶者かにより、条件が変わります。

(1) 親族取得の場合

- 相続前、被相続人との同居

- 相続税申告期限まで居住・保有

(2) 配偶者取得の場合

注1) 居住用宅地が複数ある場合、主に居住の用に供していた一つの宅地に限られます。

注2) 同居をしていなかった親族の場合、かなり厳しいある一定要件のもと特例の適用が可能な場合があります。

注3) 二世帯住宅について平成26年に要件が緩和され、構造が区分されていても敷地全体に「小規模宅地等の特例」が適用可能となりました。 (区分所有登記がされているときは除きます)

B 特定事業用宅地等 - 以下2つの要件を満たすこと。

(1) 事業承継要件

相続税の申告期限までに引き継ぎ、かつ、その申告期限までその事業を営んでいること

(2) 事業継続要件

その宅地等を相続税の申告期限まで保有していること

注) 平成31年度税制改正大綱により、平成31年4月1日以降に相続・遺贈により取得した宅地等について、その相続開始前3年以内に新たに事業の用に供された宅地等について、この特例が適用できなくなりました。

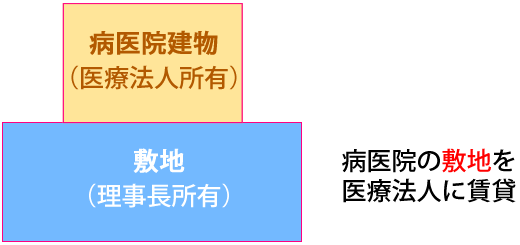

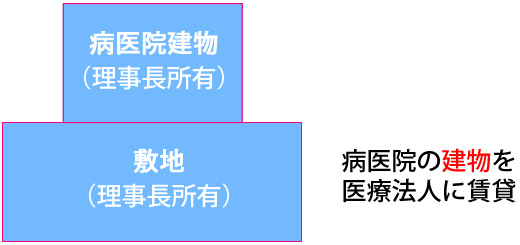

C. 特定同族会社事業用宅地等 - 下記の2つのケースにおいて要件を満たせば、特例を適用することができます。

(1) 理事長個人が所有している土地を「持分の定めのある」医療法人に貸し出し、医療法人が病医院の建物を建築した場合

(2) 理事長個人が所有している土地に、理事長名義で病医院用建物を建築、その建物を「持分の定めのある」医療法人に貸し出した場合

【 要 件 】

- 相続開始直前において被相続人とその親族等が医療法人の出資の50%超を保有している

- 宅地等を相続した親族が相続税の申告期限において法人の役員(理事)である

- 相続した親族が宅地等を申告期限まで医療法人の事業の用に供している

- 相続した親族が宅地等を申告期限まで引き続き所有している

- 被相続人が不動産を医療法人に対して「相当の対価」を得て、「継続的」に貸し出している

※ 要件1 出資概念のない、「持分の定めのない」基金拠出型医療法人・社団医療法人・財団医療法人等はこの要件に該当せず、特定同族会社事業用宅地等の評価減は適用されません。

※ 要件5 「相当の対価」とは

土地を固定資産税額程度など低い金額や無償で貸している場合「使用貸借」と見なされ、事業用宅地とは見なされず、「小規模宅地等の特例」の評価減が適用されません。

事業として見なされることが重要となるため、適正な地代・家賃については専門家の方によっても多少の違いがありますが、固定資産税、減価償却、その他経費を引いた後に相当の利益が必要なようです。

近隣の地代や家賃相場との関係などもあり、実際の運用については、会計士・税理士などの専門家に必ずご相談ください。

D. 貸付事業用宅地等 - 以下2つの要件を満たすこと。

(1) 事業承継要件

貸付事業を相続税の申告期限までに引き継ぎ、かつ、その申告期限までその貸付事業を営んでいる

(2) 保有継続要件

相続税の申告期限まで保有している

注) 平成30年度税制改正大綱により、平成30年4月1日以降に相続・遺贈により取得した宅地等について、その相続開始前3年以内に新たに貸付事業の用に供した宅地等について、この特例が適用できなくなりました。

※ 本メールマガジンはあくまで、「小規模宅地等の特例」制度の概要だけを説明しています。 すべての該当要件は複雑なこともあり、実際の運用については、会計士・税理士等の専門家に必ずご相談ください。

|