税理士法人シリウスの米山です。 夏が過ぎ、台風シーズンが過ぎるとあっという間に年末を迎えます。 このころから「ふるさと納税」はした方が良いのか、「iDeCo(個人型確定拠出年金)」ははじめるべきか、など勤務医の先生方から所得税についてのご相談が増えてきます。

日々お忙しい先生方は何か対策をしなければと思ってはいても、なかなか手を付けることができないし、そもそも確定申告の仕組みもよくわからないとおっしゃいます。

そこで、まずは有効な対策を考えることができるよう、確定申告の仕組みを理解することが重要です。

■ 確定申告

そもそも確定申告とは何か

毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税等の金額を計算して確定させる手続きのことを「所得税の確定申告」といいます。 「所得」には、利子所得、配当所得、事業所得、不動産所得、給与所得、退職所得、譲渡所得、山林所得、一時所得、雑所得の10種類あります。

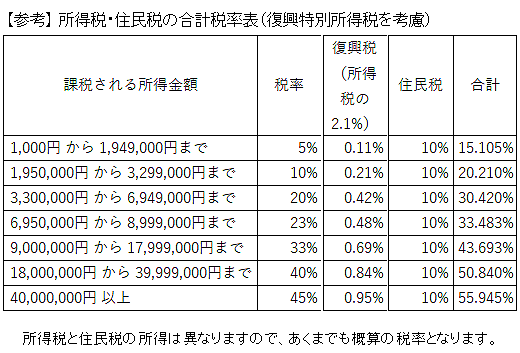

先生方もご存知の通り、日本の所得税の課税方式は「超過累進課税」と呼ばれ、所得の額に応じて段階的に税率が上がる仕組みがとられています。

所得税(国税庁)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

復興税(国税庁)

https://www.nta.go.jp/publication/pamph/shotoku/fukko_tokubetsu

/index.htm

住民税(総務省)

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido

/150790_06.html

ここで誤りやすいのが、「収入」と「所得」の違いです。 収入とは1年間に得たお金の総額です。 そしてその収入を得るために必要な費用(= 必要経費)を差し引いた残りが「所得」となります。 例えば、「事業所得」であれば「事業収入」つまり「売上」から、その事業に必要な経費を差し引いた残りが事業所得になり、一般的には利益のことを指します。

複数の所得がある方の場合、各種所得を合計します。 その合計金額から「所得控除」を引くと「課税所得」が求められます。 所得控除とは、配偶者控除や医療費控除、寄付金控除など「所得」から差し引くことができる金額のことです。 そして、「課税所得」に税率を乗じて「税額」が求められることになります。 簡単にまとめますと、

a. 「収入」 - 「経費」 = 「所得」

b. 「所得 」- 「所得控除」 = 「課税所得」

c. 「課税所得」 × 「税率」 = 「税額」

これを計算して、既定の申告用紙に書いて提出するのが「確定申告」です。

所得税の負担軽減策を考える場合、a の「収入」(給与や事業の売上)の減少を望む方は少ないと思いますので、a の「経費」を増やせないか、b の「所得控除」を増やせないか、c の「税率」を下げられないか、このいずれかを検討していくことになります。

■ 所得税の負担軽減策

- 給与所得者の経費「特定支出控除」制度を利用する

資格取得費・書籍代・研修費等に対して控除される特定支出控除を申請する

- 給与所得以外の副収入から必要経費を差し引く

先生方の中には、給与所得以外に、書籍執筆の原稿料や講演の謝礼、あるいは医療コンサルティングや技術指導など副収入を得ていらっしゃる方が多くいらっしゃいます。 事業継続性のある所得は「事業所得」、その他スポットの収入は「雑所得」として申告をします。

具体的には、

事業所得の必要経費を計上する

事業活動に必要な経費を収入から差し引き、事業所得を算出します。 確定申告書には所定の決算書の添付をし、帳簿の作成や領収書の保管など細かな要件を満たせば、税制上のメリットを受けることも可能です。

残念ながら事業が赤字になった場合は、「損益通算」という制度があり、他の所得と相殺することができます。

雑所得の必要経費を計上する

スポット的な収入、例えば講演の依頼などを受けた際に、その収入の範囲内で経費を計上することができます。 事業所得と異なる点は、「雑所得」はマイナスになることがないため、損益通算をすることはできません。

所得税の負担軽減策としてこのほかに

- 収益不動産への投資を活用することで適切に経費を計上する

- iDeCo(個人型確定拠出年金)・医療費控除・生命保険料控除などの公的制度を上手く活用する

- セルフメディケーション税控除対象であるスイッチOTC医薬品を使う

- 開業するなど事業主となり青色申告を選択して青色事業専従者給与を親族に払う、その他の事業で一般法人を設立して親族に役員報酬を支払う、など親族内で所得の分散を図る

等の方法もあります。

実際には例外や細かな適用要件があります。 多忙な先生方であればこそ、税理士など専門家の力を借りて、正しく効率的な所得税の負担軽減策を検討されることをお勧めいたします。

|